2022年(1‐12月)に倒産した企業のうち、直近決算が判明した企業の6割(構成比62.9%)が倒産直前で最終赤字に陥り、また、約7割(同67.3%)は債務超過だったことがわかった。

慢性的な赤字で財務悪化が進み、倒産した企業全体の営業利益率は3期連続でマイナス(赤字)だった。

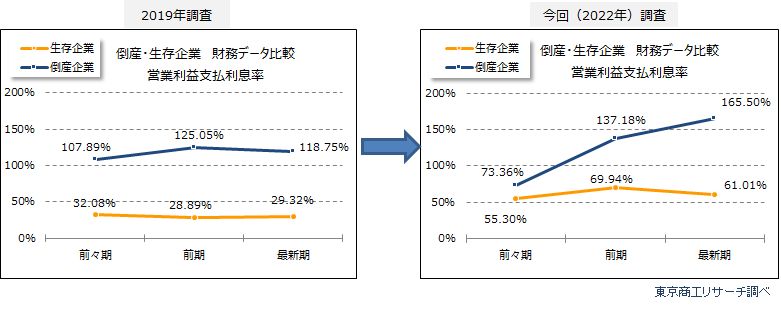

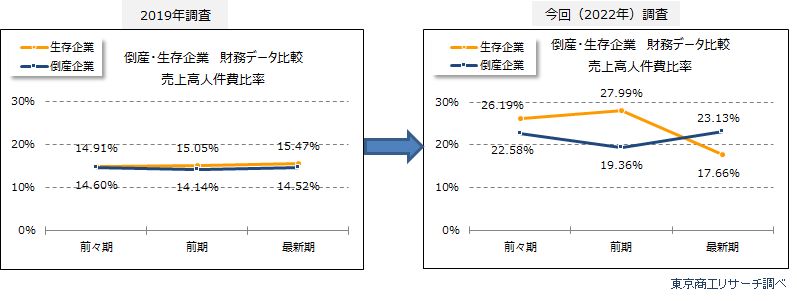

コロナ前の2019年に倒産した企業と2022年の倒産企業を比較すると、2022年の倒産企業は営業利益支払利息率で46.8ポイント、売上高人件費比率で8.6ポイントそれぞれ上昇した。

一方、生存企業もコロナ前と比べ、営業利益支払利息率が31.7ポイント、売上高人件費比率が2.2ポイント上昇し、借入金月商倍率も1.3カ月分膨らんでいる。コロナ禍で売上急減に見舞われ、運転資金を借入金に依存したことがわかる。また、元本返済は猶予されても利息支払いはあったことや、雇用確保で人件費の負担感が増していたようだ。

コロナ対策の資金繰り支援は、過剰債務を招いた。さらに、円安に伴う物価高や資材高、人手不足と人件費高騰などで、コロナ前よりコストが急上昇し、採算確保が難しくなっている。

今回の調査で、倒産企業だけでなく生存企業の財務も悪化したことがわかった。特に、コロナ禍で収益確保や財務改善は体力の脆弱な企業ほど難しく、悪化トレンドが強く出る傾向にある。

事業再構築は過去の財務内容より、企業の強みを前面に出した将来性を読み込んだ支援が急務になっている。

※ 本調査は、2022年の負債1,000万円以上の倒産企業を対象に、東京商工リサーチが3期連続で財務データを保有する383社(個人企業を含む)と、生存企業38万1,045社の財務データを比較、分析した。

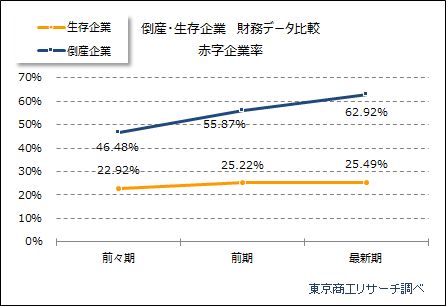

倒産企業の6割が最終赤字

2022年の倒産企業(383社)の赤字企業率は、直近決算(最新期)で62.9%(前期55.8%)に及んだ。前々期から16.5ポイント悪化した。

一方、生存企業(38万1,045社)は、最新期の赤字率は25.4%で、前期25.2%、前々期22.9%とほぼ横ばいだった。

倒産企業は、業績不振に加え、コロナ禍の急激な業況悪化が追い打ちをかけており、生存企業との差が際立った。

倒産企業の営業利益率は3期連続マイナス

営業利益率(営業利益合計÷売上高合計)は、最新期で倒産企業が▲2.5%、生存企業は5.3%で明暗を分けた。

倒産企業は、前々期▲0.6%→前期▲2.8%→最新期▲2.5%と、マイナスが3期続いた。

倒産企業で、営業黒字は前々期206社(構成比53.7%)→前期162社(同42.3%)→最新期113社(同29.5%)と減少の一途をたどっている。

一方、生存企業は前々期70.6%→前期62.9%→最新期62.4%で、コロナ禍で利益環境は厳しさを増したが、6割以上の企業は黒字を維持した。

倒産企業 借入金の依存度が上昇傾向

有利子負債構成比率【有利子負債(長・短期借入金、社債など)÷総資本】は、企業の借入金への依存度を示す。

倒産企業は、前々期63.5%→前期65.5%→最新期69.3%と上昇をたどった。一方、生存企業は前々期28.2%→前期29.5%→最新期29.8%と、ほぼ横ばいで推移した。

前々期との比較は、倒産企業は5.8ポイント上昇に対して、生存企業は1.6ポイント上昇にとどまる。ゼロ・ゼロ融資などの支援策で、経営不振の企業ほど借入依存度が高まったようだ。

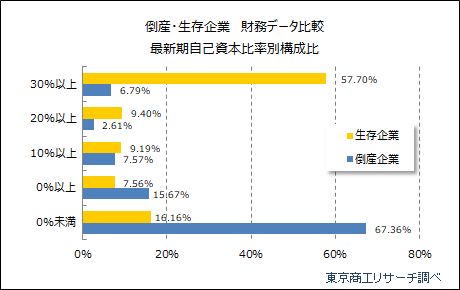

倒産企業の約7割が債務超過

倒産企業(383社)のうち、最新期の債務超過は258社で約7割(構成比67.3%)に達した。

自己資本比率が10%未満(債務超過を除く)は60社(構成比15.6%)で、債務超過と合わせると8割超(同83.0%)を占めた。疲弊した財務状態で倒産に追い込まれた状況が浮かび上がる。

一方、生存企業(38万1,045社)は、自己資本比率30%以上が21万9,874社(構成比57.7%)にのぼる。ただ、債務超過の企業も6万1,561社(同16.1%)あり、支援体制の強化が急がれる。

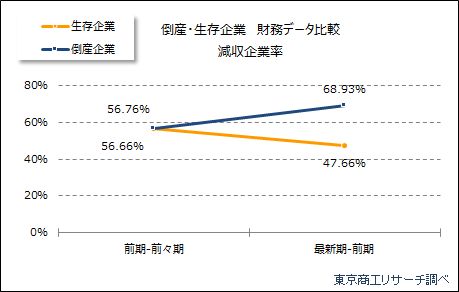

倒産企業は売上不振が続く、約7割が減収

売上高が減少(減収)した企業の構成比推移では、倒産企業は減収企業が最新期で68.9%に達し、約7割を占めた。前期(56.6%)から12.3ポイント悪化した。業績不振から抜け出せず、倒産に至っていることを示している。

一方、生存企業は、前期の56.7%から最新期は47.6%に9.1ポイント改善した。

経済活動の停滞が幅広い業種に及んだコロナ禍で、倒産企業、生存企業とも前々期から前期にかけて過半数が減収に陥った。

しかし、行動制限が緩和され経済活動の再開に動き出した最新期は、生存企業と倒産企業は対照的な結果を残した。

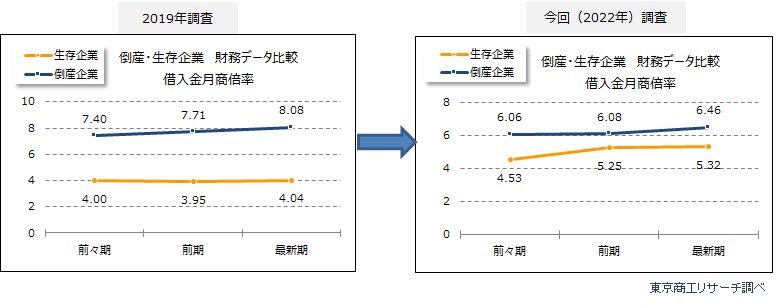

倒産企業の借入は生存企業より月商の1カ月分多い、生存企業もコロナ前より1カ月分増加

借入金が月商の何倍に相当するかを示す借入金月商倍率【有利子負債(長・短期借入金、社債など)÷(売上高÷12)】は、倒産企業が前々期6.06倍→前期6.08倍→最新期6.46倍で推移した。コロナ禍の業況悪化への金融支援を背景に、売上減少の一方で借入金が膨らんだことがわかる。

一方、生存企業は前々期4.53倍→前期5.25倍→最新期5.32倍で推移し、倒産企業より月商比で1カ月分小さい。しかし、コロナ前の『2019年倒産企業の財務データ分析調査』では、生存企業は4.0倍前後で推移し、今回調査では月商比で1カ月分膨らんだ。ゼロ・ゼロ融資などの利用でコロナ禍を凌いだ結果、借入債務が膨らんだとみられる。

倒産企業の営業利益支払利息率が直近2期で2.2倍増

営業利益支払利息率【支払利息割引料÷営業利益】について、2022年倒産企業とコロナ禍前の2019年倒産企業で比較すると、2019年倒産企業はおおむね横ばいで推移(前々期107.8%→前期125.0%→最新期118.7%)したのに対し、2022年倒産企業では前々期73.3%→前期137.1%→最新期165.5%と上昇基調を辿り、前々期から最新期の2年間で2.2倍増と対照的な推移をみせた。コロナ禍の業況悪化による営業利益縮小、金融支援としての制度融資以外の金融債務も膨らみ、支払利息が増加した状況を映し出した。

また、2022年調査の生存企業では、前々期55.3%から前期69.9%に上昇した後、最新期では61.0%に減少し、倒産企業と比べて業績回復が進んだ様子をみせた。しかし、3期平均は62.0%で、2019年調査分の平均30.0%より2倍増しており、コロナ禍の業況悪化が生存企業にも反映された。

倒産企業、生存企業とも人件費負担が3年前より増加

売上高人件費比率【人件費÷売上高】について、2022年の倒産企業とコロナ禍前の2019年の倒産企業を比較すると、2019年の倒産企業は前々期14.6%→前期14.1%→最新期14.5%とほぼ横ばいだった。一方、2022年の倒産企業は前々期22.5%→前期19.3%→最新期23.1%と、5~9ポイント上昇している。また、3期の平均は、2019年の倒産企業が14.4%に対し、2022年の倒産企業は21.6%で、コロナ禍で急激に売上が減少し、人件費の負担が重みを増した状況を反映している。

生存企業も、3期の平均は2019年が15.1%から23.8%に上昇し、人件費負担が増していることがわかった。ただ、2022年の生存企業は人員削減に取り組み、前々期26.1%→前期27.9%→最新期17.6%と改善した動きもみられた。コロナ禍の売上下落に歯止めがかかり、一方で人員削減が進んだことがうかがえる。

出典:東京商工リサーチ

\不払いのリスク回避の事前対策を/

\不払いのリスク回避の事前対策を/