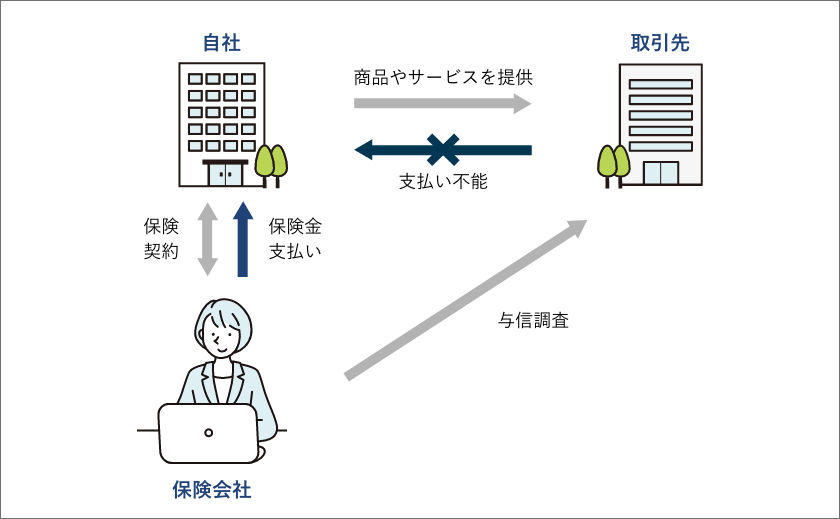

取引信用保険とは売掛先が倒産、または不払いを起こし、売主が損害を被った時、保険会社が与信限度額と保険条件に従い保険金を支払ってくれる商品です。

欧米ではかなり以前より一般的に利用されている商品ですが、日本では、現在かなり普及してきたものの、まだ認知度は低いかもしれません。

商品は国内取引先を対象とした「国内取引信用保険」と海外取引先を対象とした「海外(輸出)取引信用保険」がありますが、基本的にスキーム上大きな違いはありません。

売掛債権の貸倒れによる保全手段としては、他にファクタリング(国内・海外)、海外向けとしては株式会社日本貿易保険(NEXI)が行っている「貿易一般保険」があります。

海外(輸出)取引信用保険について

海外(輸出)取引信用保険は海外の取引先に対し、オープン・アカウント(後払い、D/P, D/A取引)で取引している売掛債権について、その債権が焦げ付いた時、保証を得られる商品です。

この商品は世界3大取引信用保険会社である日本支社のユーラヘルメス信用保険会社(Euler Hermes),コファスジャパン信用保険(Coface Japan)、アトラディウス信用保険会社(Atradius Credit Insurance N.V.)が販売してますが、ユーラヘルメスは三井住友海上保険、コファスは損害保険ジャパン、あいおいニッセイ同和損保、アトラディウスは東京海上日動火災保険と、それぞれ提携していますので、それら損害保険会社でも販売しています。

これら3社は世界的規模で活動しており、世界各地に拠点を持っていますので、大規模な紛争地域以外なら、幅広く海外の取引先をカバーしてくれます。なお、3社は国内取引信用保険も扱っています。

海外取引信用保険の特徴

海外取引信用保険の特徴は、以下の4つになります。

- 全ての海外取引先を付保の対象とし、個別会社毎に与信限度額を設定

- 保険金支払い後の資金回収は保険会社

- 戦争や外貨送金規制等の取引相手国のリスク、いわゆる非常危険もカバーしてくれる

- 損失を回避し、手元資金の減少を食い止め、財務・決算にダメージを与えず、対外的な信用力を高めることができる

1 全ての海外取引先を付保の対象とし、個別会社毎に与信限度額を設定

基本的に全ての海外取引先を付保の対象とし、個別会社毎に与信限度額を設定いたしますので、海外売掛債権の与信管理業務の強化が図れることがあげられます。また、保険会社は常に海外取引先をモニタリングし、与信上問題が出た場合等、与信限度額の減額、キャンセル等行いますので、取引先の信用状況が確認できます。

なお、保険会社によっては債権残高の大きい順番に並べた上位取引先のみとか、ある事業部の全ての取引先など、柔軟に対応してくれるところもあります。ただし、取引先数で概ね5~10社以上、取引金額で概ね5億円~10億円以上等の条件がつきます。

また、契約対象の取引は輸出取引、仲介貿易取引、役務契約、運送契約等の継続取引で、リース契約、借貸借契約、個人との取引、単発の取引は対象外となります。

さらに、子会社、関連会社、官庁、決済期間が1年以上(通常は180日以内)、既に債務不履行を起こしている売上げ債権も対象外です。通常保険契約期間は1年です。

2 保険金支払い後の資金回収は保険会社

万が一貸倒れが発生した場合、保険金支払い後の資金回収は保険会社がやってくれることです。国際間の債権回収は地域の隔たりによる時間、また国際弁護士などの費用も多大に掛かりますので、コストの削減にも役立ちます。

3 戦争や外貨送金規制等の取引相手国のリスク、いわゆる非常危険もカバーしてくれる

3番目は取引先の支払い遅延や倒産による回収不能などの与信リスクである信用危険だけでなく、戦争や外貨送金規制等の取引相手国のリスク、いわゆる非常危険もカバーしてくれることです。これは日本貿易保険(NEXI)の貿易保険も同様カバーしてくれます。

4 損失を回避し、手元資金の減少を食い止め、財務・決算にダメージを与えず、対外的な信用力を高めることができる

4番目は貸倒れによる損失を回避し、手元資金の減少を食い止め、財務・決算にダメージを与えず、対外的な信用力を高めることができることです。最近は取引信用保険をしていると、金融機関から信頼を受け、企業の資金調達に良い影響を与えるようです。

保険金の支払い

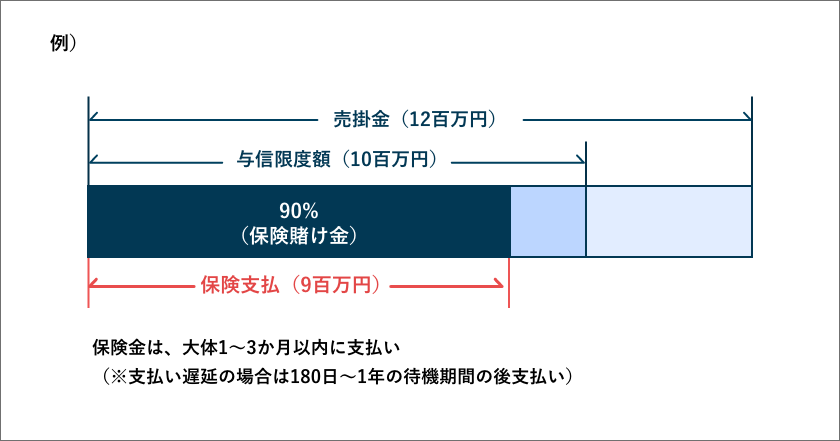

取引信用保険は保険事故の場合、与信限度額に通常90~95%の縮小率を掛けた金額が保険金の支払い限度額となります。

例えば、縮小率90%・与信限度額10百万円・売掛債権12百万円が焦げ付いたとすると、保険金支払額は9百万円(10百万円x90%)となります。保険契約期間中に発生した債権であれば、貸倒れが契約後に発生しても、保険金は支払われます。保険金は取引先倒産の場合、必要書類を提出すれば、概ね1〜3か月以内に支払われますが、支払遅延の場合は一定の(通常180日~1年)待機期間を経た後、支払われます。

取引信用保険の加入手続きは簡単で、海外取引先の一覧(取引先名、本社住所、決済条件、年間取引予定額等)を保険会社に提出すれば、概ね2週間~1か月以内に見積書を貰えます。国際ファクタリングと違い、海外の取引先の同意を得る必要はありません。保険料は個別に計算され、与信限度額、取引相手国等により異なりますが、概ね年率2%程となります。保険料は前払いです。条件が合えば、保険会社と取引信用保険契約を締結し、取引開始です。最近保険会社は、国内と海外取引を一括して契約できるものや、世界の支店、子会社も含めて、その取引先を一括して契約出来るグローバル契約なども用意しています。

世界的に活動している企業にとっては、保険料を安く抑えられ、効率的な保険といえます。取引信用保険とファクタリングとの違いは1社から利用できないこと、100%保証は受けられないことです。

取引信用保険とファクタリングとの違い

| 取引信用保険 | ファクタリング |

|

|

ファクタリングは、売掛金や未収金など未来に回収する予定の金銭(債権)をファクタリング会社に買い取ってもらい現金化するためのサービスです。

また、保険をかけてリスクを軽減するサービスを含める場合もあります。

売掛債権を会社に買い取ってもらう選択をすると、債権を最速で即時現金化できるため、急に資金調達が必要になったときに重宝します。

ただ、包括保険ではないため、取引先を選別して加入することで、ファクタリング契約をしていなかった取引先が倒産などをした際には補償されないため、リスクはあります。

取引信用保険は、デメリットが多いように見えますが、メリットの方が多いため、当研究所では、取引信用保険をおすすめしています。

取引信用保険ラボでは、お客様のお話をお聞きし最適な取引信用保険をご案内しております。

お気軽にご相談ください。

\不払いの事前対策に「取引信用保険」導入のご検討を/

\不払いの事前対策に「取引信用保険」導入のご検討を/