社内格付けについて

信用調査会社の企業格付け方法は、社内格付けを設定する手順と類似するところがあるので、一般的な「社内格付け」の手順方法、留意点を見てみたいと思います。

取引先の評価としてまず行うのが貸借対照表、損益計算書等の財務諸表を基に分析する定量評価です。

分析指標としては売上高等の「規模分析」、流動性比率、自己資本比率などの「安全性分析」、売上高経常利益率、総資本利益率(ROE)等の「収益性分析」、それに売上債権回転期間等の「回転率分析」です。財務諸表が入手困難な非上場先等は簡便法でやらざるを得ません。次は数字では表しにくい定性評価で、これは主に人(社長、経営陣、親会社等)、物(取扱商品、業界特性等)、金(取引金融機関等)、その他(信用不安情報等)に基づきなされます。取分け親会社の支援状況は注視されます。定性分析は定量分析にも反映されます。また支払い能力に無関係なこと、例えば単に取引が長い等の理由は基本的に定性分析に反映されません。定性分析は恣意的に運用されやすいので、注意が必要です。

そして与信管理の強化を図れるのが外部の評価で信用調査会社の信用調査、格付けです。

取分け与信管理業務体制が整備されていない会社には有効な判断材料になります。以上の評価基準に取引シェア等の取引内容を加味し、最終的に社内格付けが決定されることになります。社内格付けは客観性を持ち、誰が見ても分かるもので、常にモニタリングを行う必要があります。特に大口の貸倒れ発生、手形割り止め情報、手形不渡り情報、担保権の新規設定、経営陣の大幅変更などの信用不安情報は格付けに大きな影響を与えますので、常に注視される要因です。

外部格付けについて

調査会社などは独自の手法で企業格付けを行っています。国内と海外企業の格付けを行っている信用調査会社等は世界統一の基準で企業格付けをもっているとところが多いようですが、国内企業調査会社と海外企業調査会が具体的に、どの様に格付けを行っているか、代表的な会社の格付けを見ていきたいと思います。

国内企業信用調査会社の格付け

- 以下は国内企業調査信用調査会社の格付けです。

・東京商工リサーチ(TSR)

・帝国データバンク(TDB)

・リスクモンスター株式会社

3社の格付けを掲載します。

株式会社東京商工リサーチ(TSR)の企業格付け

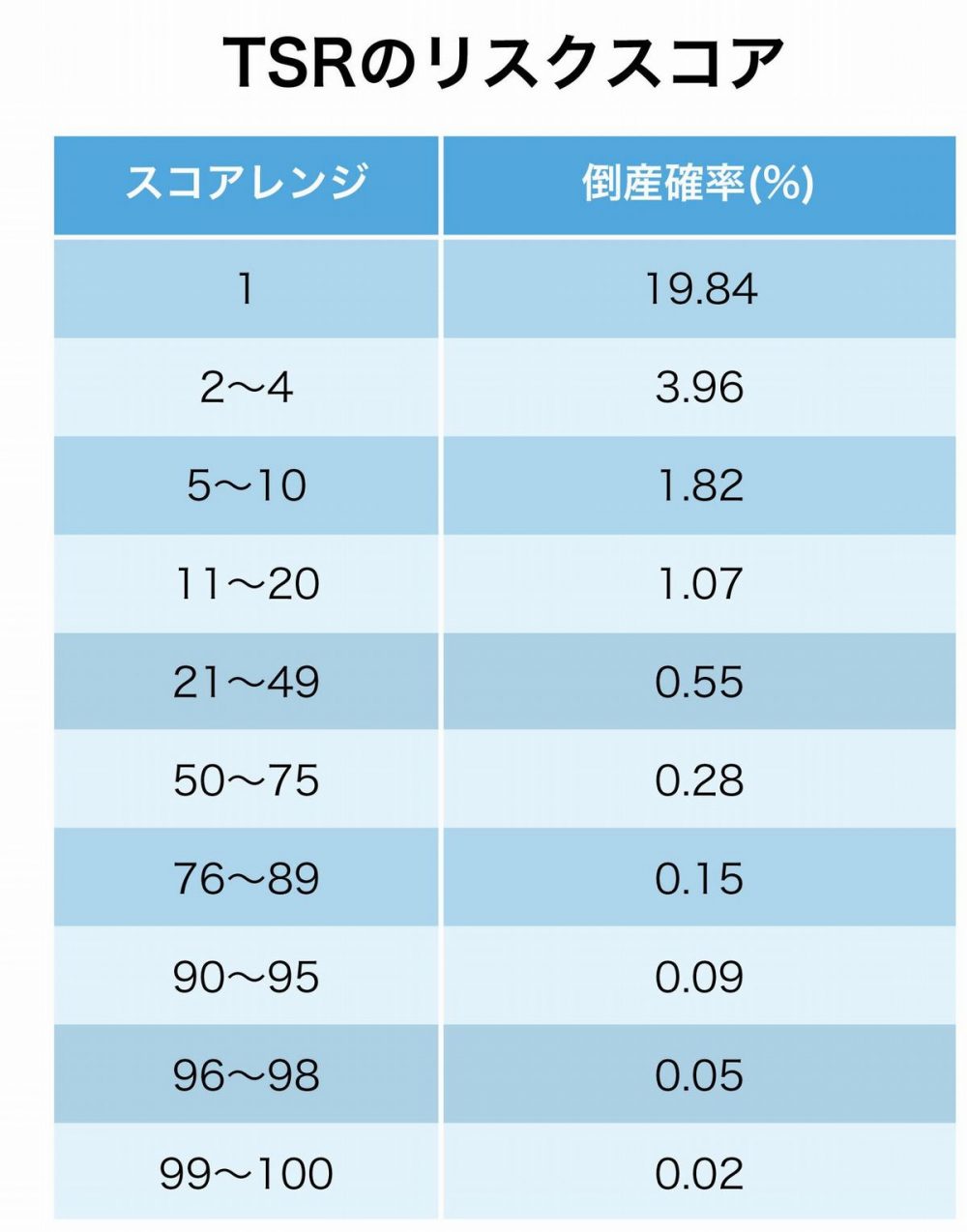

TSRの国内企業格付けは2つの指標で評価しています。一つは経営者能力、成長性、安定性、公開性を基に算出した、企業の成長性や安定性を加味した総合評価である「評点」と、過去の倒産企業の傾向分析に基づく統計予測モデルを基に算出した企業の倒産リスクを示す「リスクスコア」です。「評点」は100点満点で以下の点数配分となっています。また「評点」を最大7世代表示しています。「リスクスコア」は例えば1の場合100社集めた場合、1年以内に19~20社が倒産することになります。

株式会社帝国データバンク(TDB)の企業格付け

TDBは定量的・定性的評価項目でそれぞれの項目を点数化し、合計した点数で信用度を示しています。評価基準は以下の通りです。評価項目の定量項目では「資本構成」は自己資本比率、「規模」は年間売上高・従業員数等、「損益」は過去3年間の損益状況、定性項目では「資金現況」は資金繰り状況・収益性・回収状況・支払能力・資金調達余力、「経営者」は経営者の業界経験・経営経験・資産背景、「企業活力」は企業の将来を人材・取引先・生産力・販売力、「加点」は良好な資本系列等、「減点」は世評等を評価します。

リスクモンスターの企業格付け

リスクモンスター株式会社は与信管理アウトソーシングサービス企業の先駆けとして2000年9月に設立され、名古屋、福岡に事業所を持ち、2016年9月に東証二部に上場しています。当社の特徴は株主である伊藤忠商事の総合商社の与信管理ノウハウと日本最大級の企業データを組み合わせ、倒産確率に裏付けされた企業格付(RM格付)を提供していることです。

RM格付とは約75万社の倒産実績に裏付けられた倒産判別に特化した格付で、約480万社に上る膨大な企業群を対象に格付し、倒産確率を算出しているものです。格付けはA~Fの6段階で(細分化を含め9段階)、各格付の定義は以下の通りです。

海外企業信用調査会社の格付け

海外企業信用調査会社の格付けを紹介します。ダンアンドブラッドストリート(D&B)・コファスサービスジャパン株式会社・クレディセイフ企業情報株式会社の企業格付けを紹介します。

ダンアンドブラッドストリート(D&B)の企業格付け

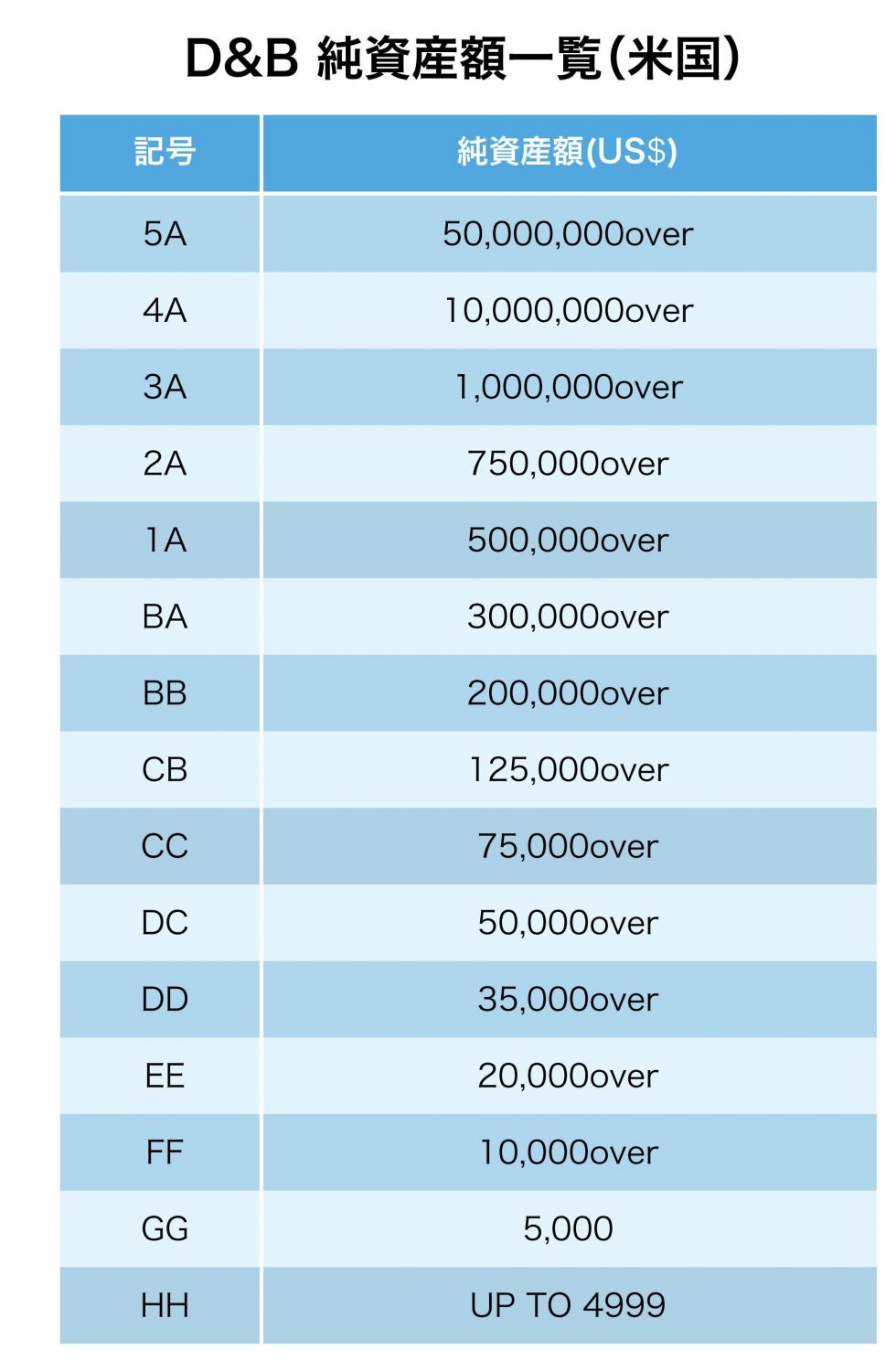

D&B格付はグローバルレベルで総合的な状態を判断した総合評価指標のことで、定量・定性の両面から企業を分析しています。純資産(Financial Strength)と、4段階で表す総合評点(Composite Credit Appraisal)から構成されています。純資産は無形固定資産を除いた純資産から総負債を差し引いた額です。総合評価は①支払振り、②財務内容、③社歴、④経営陣実績、➄業務内容、⑥立地条件、⑦公的記録、⑧マクロ経済要素から算出しています。下記純資産額は米国のケースです。

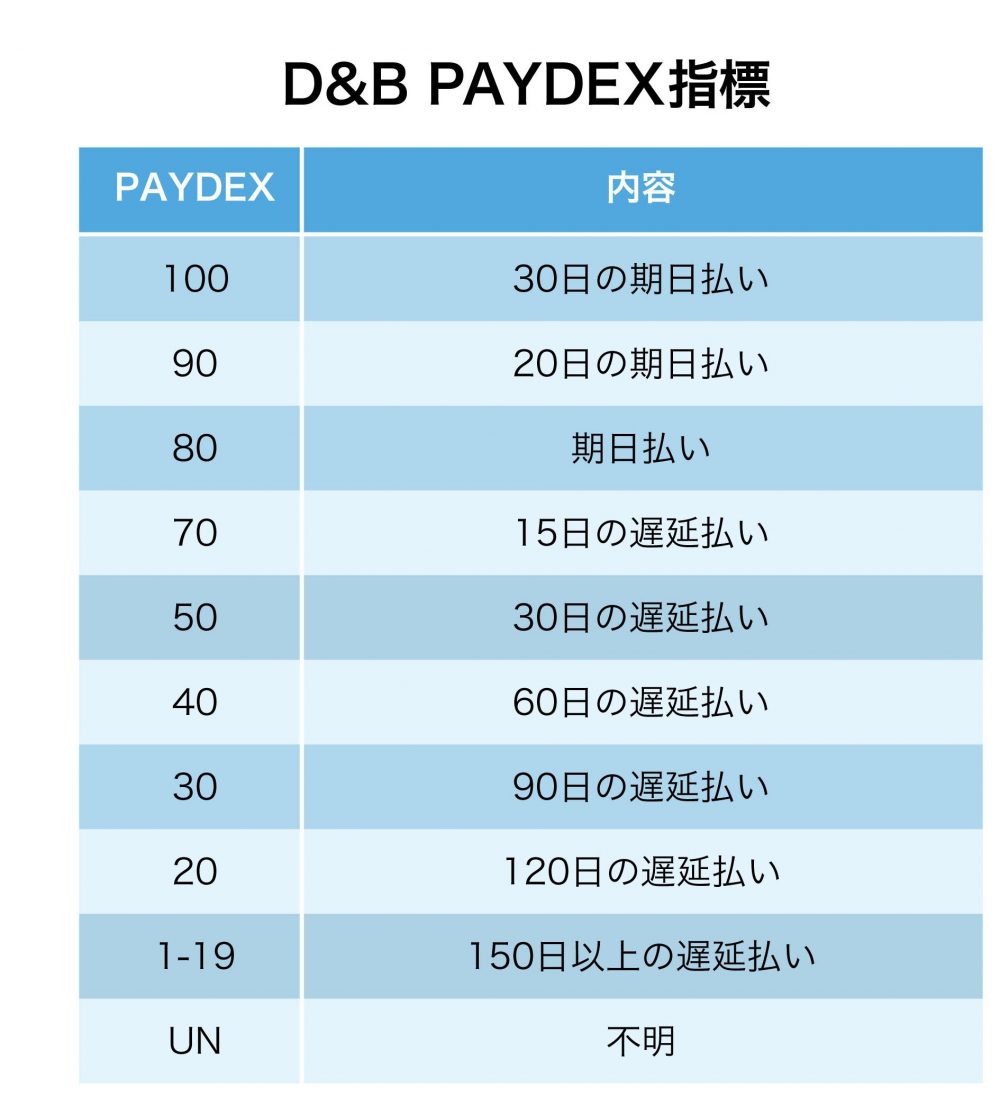

また、D&Bはペイデックス(Paydex)と呼ばれる支払振り評価スコアを提供しています。こら過去12か月間の支払い振りをスコア化したもので、1~100までの数値で表現されています。単に支払日数の平均ではなく遅延金額を考慮し、加重平均を出しています。一般的に70~80が適正水準、61~70は注意、60切ると警戒が必要とされています。以下Paydexの指標です。

コファス・サービス・ジャパン株式会社の企業格付け

当社は財務の健全性に基づいた企業の信用度の評価指標であり、指標毎に与信額の目安を示す5段階の@Rating Credit Opinionを公表しています。コファスグループは世界をリードする貿易保険機関であり、そのネットワークを通じた膨大な情報を背景にした評価であり、機動的な信用リスクのモニタリングにも活用されています。

@ratingは海外企業だけでなく、日本企業も対象にしています。

以下、その指標です。

クレディセイフ企業情報株式会社の企業格付け

当社は世界共通の評価軸で見れるようにしたインターナショナル・スコアを公表しており、これは客観的な分析に基づく、今後12か月以内に企業が倒産する確率を5段階で表示しています。一般的にC以上が取引可能先と見られています。以下、当社の指標です。

まとめ

以上、見てきましたように、信用調査会社の企業格付は、各社手法は多少異なるものの、大方定量分析、定性分析、また統計的データを基に倒産確率を示す格付けが多いように思います。

社内格付けとの大きな違いは、信用調査会社は多くの業界、個別企業のデータを保有しており、それに基づき倒産確率を算出していること、また実際に倒産した多くの企業のデータなども参考にしている為、客観的で公平なものであると言えます。しかし、基本的に倒産確率は過去の実績を統計的に表しているもので、将来的に期待さるべき倒産確率を示しているものではありません。格付けはあくまでも、信用リスクを表したものであり高い格付けの会社が倒産しないとか、社会的に高い評価の会社である等とは理解すべきでありません。

従い、信用調査会社の信用調査レポート、並びに企業格けは取引先の与信判断の有効な判断材料であると考え、取引先の現況を直接見て分析することにより、総合的に判断の上、与信判断をしていくべきものと考えます。

企業信用調査レポートの料金・活用方法と信用調査会社の特徴比較 >>

\国内外の企業信用格付け、企業信用調査など、最新のクレジットリスクに関する情報をお届けしております。/

登録は無料ですのでお気軽にご登録ください。