はじめに

中小企業の資金調達を助けるサービスが多様化してきました。フィンテック企業のトランザックスは受注時点で売掛債権の買取が可能なリスク分析手法を開発してファクタリング企業への提供をすすめています。また購入型のクラウドファンディングの利用も拡大しています。コロナ渦で苦しむ企業の増える中で既存の金融を補完する資金繰り手段が育つ可能性もあります。

ファクタリングとは

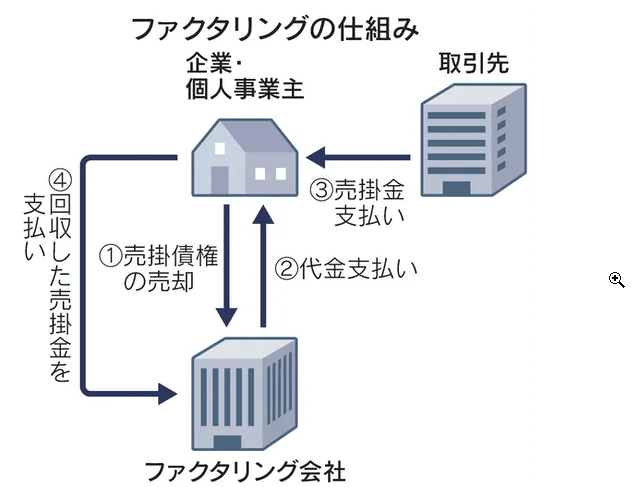

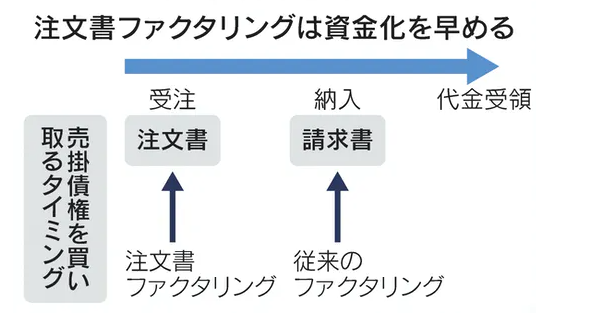

ファクタリングは企業が納入先に対して持つ売掛債権を手数料を払って専門業者に買い取ってもらうという制度です。企業にとっては売掛金を回収するよりもてっとり早く資金を手にする手段になります。これまで債権の買い取りは納品後に請求書を作ったタイミングが重要になります。買い取りのタイミングを前倒しして受注段階で債権を資金化するサービスが出てきています。

ファクタリング大手のビートレーディングはトランザックスからノウハウ提供を受けています。受注時の注文書をもとに買い取る「注文書ファクタリング」を始めます。従来のファクタリングと比較して数か月程度早く資金化できそうです。

トランザックスは電子記録債権を活用して受注時に融資を可能にする資金調達手法の実績があります。ノウハウをビートレーディング以外の企業にも提供していく方針です。

ファクタリングの市場規模

「FCI」というファクタリング業者の国際団体の調査から、2019年のファクタリングの市場規模は世界でおよそ2兆9000億ユーロ(350兆円)と5年で2割ほどいます。日本はおよそ490億ユーロ(6兆円)とイギリスとフランスと比較して1桁少なく拡大余地があると見られています。

ファクタリングの利用で

「銀行の融資の手続きは1,2か月かかるので別の手段を考えないと」2020年8月に住宅設備関連商品を手がけて九州住宅環境社は初めてファクタリングを利用しておよそ1000万円の請求書を資金化しました。

新生銀行とOLTA(オルタ)社が共同で運営するサービス「アニュー」にオンラインで夜中に申し込むと、翌日には入金されたとのこと。資金が早く手に入ることで事業の回転も高められます。同社の今井社長は「効率的に次の案件に取りかかれる」と。

購入型のCFの利用も盛んに

購入型のCF(キャッシュフロー)も中小企業の資金繰りに利用されることもあります。1950年創業の老舗フランス料理店「銀座エスコフィエ」は20年5月から6月にCFサイトのキャンプファイアーを通して資金調達を行っています。

コロナ禍で20年2月以降は予約が大きく減に。そこから家賃や人件費負担が重くのしかかります。CFを利用して購入者を募ったところ、食事券を約180人が購入して約510万円を調達できました。中小企業や飲食店の経営は数百万円の資金が命綱になります。運営企業の鈴木隆志執行役員は「70年続いたお店をつぶすわけにいかない。生き残りをかけた戦いだった」と振り返っています。

日本クラウドファンディング協会の調べでは購入型CFを手掛ける上位7社合計の20年上半期の決済総額は前年同期比のおよそ3倍となる223億円。うちキャンプファイヤー(東京・渋谷)の決済総額は20年に200億円を超え、前年の3倍にまで拡大しています。

問題点もある

新手法の資金調達コストは融資などと比べて高くなります。利用する際はメリットとコストを分析した冷静な判断が必要としています。ファクタリング事業者を名乗る違法な貸金業者も多く出てきています。事業者の見極めも重要になります。市場が健全に発展していけば、既存の金融機能を補完して中小企業のコロナ下の資金繰りを支える手段の一つとなりそうです。

参考資料・出典

日本経済新聞:https://www.nikkei.com/article/DGXZQOGC225T70S1A120C2000000/